Ya en 2007 la Comisión Europea anunció la intención de evaluar todos los parámetros relativos a la concesión de créditos hipotecarios y ha sido este domingo pasado, después de normativas, Decretos, intervención europea y riesgo de sanción, cuando ha entrado en vigor la nueva Ley Hipotecaria.

En Dilmun Property asistimos ayer a una formación especifica sobre la nueva Ley para poder contar a las personas que compren su vivienda o quieran invertir en Fuengirola que, introduce varios cambios profundos en el acceso al crédito hipotecario y regula aspectos hasta ahora no tenidos en cuenta.

El Gobierno ve en ella un modo de crear “seguridad y estabilidad” en el mercado y tiene como objetivo claro facilitar el conocimiento del hipotecado a la hora de firmar el contrato. Las personas que entran a adquirir un inmueble deben ser conscientes del compromiso al que van a estar sujetos con su banco que, como en toda relación, puede tener sus altibajos tanto por condiciones personales como por las variaciones en economía.

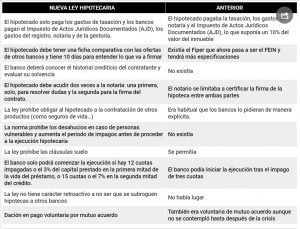

Repasamos cuáles los cambios más destacados y cómo pueden afectar la entrada en vigor a los nuevos préstamos hipotecarios.

¿Quién paga los gastos?

A partir de ahora los bancos deben asumir

- gastos derivados de la gestoría

- notaría

- nota simple

- Registro de la Propiedad

- Impuesto de Actos Jurídicos Documentados

El cliente pagará:

- Tasación de la vivienda con elección libre de empresa tasadora.

- La mayoría de los bancos seguirán cobrando la comisión de apertura.

- IVA si el inmueble es nuevo o el Impuesto de Transmisiones Patrimoniales (ITP) si el inmueble es de segunda mano.

- En el caso de que el cliente subrogue el préstamo con otra entidad, los gastos se dividen entre las entidades sin suponer un coste para el cliente, siempre y cuando no esté en los primeros años del préstamo. Durante los tres primeros años de la hipoteca el titular tendrá que pagar un 0,15% si cambia de variable a fija.

Bye bye cláusulas suelo

Calculamos que comprar o invertir en inmuebles supondrá un ahorro medio de entre 500 y 1.000 euros a favor del cliente. Pero en Dilmun Property consideramos que lo más favorecedor es el hecho de que la norma elimina las cláusulas suelo que puedan aparecer en el contrato de una hipoteca. Para ello, se establece que, si se contrata una hipoteca variable, no podrán fijarse límites a la baja del tipo de interés: por tanto, si el índice de referencia de la hipoteca baja, el interés que paga el cliente y, por tanto, la cuota, también se verán reducidas.

Por otra parte, lo que también establece la nueva Ley Hipotecaria es que el interés que paga el cliente nunca podrá ser negativo: es decir, si el euríbor estuviera en niveles negativos, el interés será igual a cero. Y es que, de no ser así, sería el banco el que tendría que pagarles por haber prestado dinero. Lo cual sería insólito.

Además, el tipo de interés no puede ser modificado en perjuicio del hipotecado. En caso de un tipo de interés variable, se puede utilizar como tipo de referencia aquellos que sean claros, accesibles, y verificables.

Si no estás conforme con las condiciones que firmaste en su día , podrás modificarlas sin que supongan pago de comisión alguna.

La dación en pago, según se acuerde

Es uno de los puntos que más desacuerdos generó durante la tramitación. Finalmente, la dación en pago no se contempla de forma automática, sino que será voluntaria y sólo se aplicará si lo establecen las partes.

Adiós letra pequeña

Todo debe estar claro para las partes intervinientes y ello implicará que el contrato sea leído, por el notario, 10 días antes de su firma y el usuario tendrá que firmar de su puño y letra que ha leído y comprendido el contrato crediticio.

En ese primer encuentro entre notario y comprador de la vivienda, la ley obliga a la revisión de una serie de documentos y se levantará un acta que será gratuita para el solicitante del préstamo y que se aportará también a la firma.

Los bancos ya habían dispuesto de sus propios servidores para garantizar la agilidad de estos trámites, pero el 17 de mayo el Consejo General del Notoriado (CGN) impuso el uso de su propia plataforma, Ancert. Existe cierta preocupación ya que las entidades bancarias se están quejando de que la plataforma está dando problemas y esto puede repercutir directamente en el servicio que el banco ofrece al cliente.

En la firma de las escrituras estarán presente todas las personas implicadas en la ejecución de compra-venta: el notario, el comprador, el asesor inmobiliario, la entidad financiera y el vendedor del inmueble.

Posibles impagos y desahucios

En la primera mitad de vida de la hipoteca, la ley amplía de tres a doce meses el tiempo de impago para que el banco se quede con la vivienda o bien que se haya dejado sin pagar el 3% del capital. En la segunda mitad del crédito, exige 15 meses de impago o el 7% del capital. La normativa no aplica a las hipotecas en las que se haya iniciado un proceso de ejecución por impago.

Amortizaciones

Se reducen las comisiones por pagar el préstamo por anticipado. Si el crédito es a tipo fijo, el cliente pagará un 2% del capital que le queda por pagar si amortiza durante la primera vida del contrato, y del 1,5%, durante la segunda. En el caso de un préstamo a tipo variable, el usuario abonará una comisión del 0,25% en los tres primeros años, del 0,15% si amortiza en los cinco primeros años y, a partir del sexto año, se eliminan las comisiones.

Los intermediarios en el Crédito Inmobiliario

Esta nueva Ley también trae deberes y obligaciones para los asesores inmobiliarios, prestatarios, intermediadores y fedatarios que intervengan en la compra-venta. Nuestra labor de asesoramiento va a requerir de formación concreta adaptada a la Ley que nos ocupa así como de una labor de transparencia, información y habilitación entre comprador, entidad bancaria y notarios.

En Dilmun Property, como sabéis, estamos totalmente de acuerdo y nos mostramos participes en todo aquello que implique regulación y profesionalidad.

Posibles consecuencias

La asociación de consumidores Adicae ya está alertando sobre el hecho de que la banca está aplicando subidas en los diferenciales de los préstamos hipotecarios. Conocedoras del contenido de la nueva norma, las entidades financieras emprendieron en noviembre de 2018 subidas generalizadas. Con ello, los bancos «parecen haber anticipado sus políticas de precios antes de la entrada en vigor de la nueva legislación hipotecaria», señala la asociación, que ha analizado la evolución de los diferenciales de las principales entidades entre noviembre de 2018 y junio de 2019, y han encontrado incrementos generalizados que oscilan entre el 10 % y el 36 %.

El presidente de Adicae, Manuel Pardos, recuerda que «un diferencial del 1 % o el 1,5 % es una barbaridad; antes de la crisis no pasaban del 0,5 % en las hipotecas de tipo variable».

En Dilmun Property consideramos que la mayor transparencia puede facilitar que haya más información sobre los tipos de interés que se practican y puede favorecer que aumente la competencia entre las entidades de crédito” y que aquellas que decidan repercutir el coste en el cliente, pierdan el cliente en beneficio de otras que no lo hagan.

Pero si la pregunta es ¿La nueva ley favorecerá la contratación de más hipotecas? La respuesta es que no. La mayor contratación de hipotecas responde a una situación económica en la que los trabajos sean más estables y mejor remunerados. Algo que la ley no puede solucionar.

Tlf: 666 307 537

[…] te hablamos en uno de nuestros post del mes de junio sobre la nueva Ley Hipotecaria y hoy, para que nada te impida convertirte en propietario de tu primer hogar, te hemos preparado […]